Вот такая вот красота.

В чем сложность:

- налог может платиться полностью, так и частями (авансовые платежи)

- у разных типов налогообложений (УСП, ОСНО) налоги различаются

- у разных налогов разные сроки оплаты (по Налоговому кодексу)

- у разных видов оформления бизнеса (ИП, ООО) налоги различаются

- тот же ИП может быть как с работниками, так и без работников

- платежи в разные фонда хотя и не считаются налоговыми, но за их просрочку тоже будут штрафы

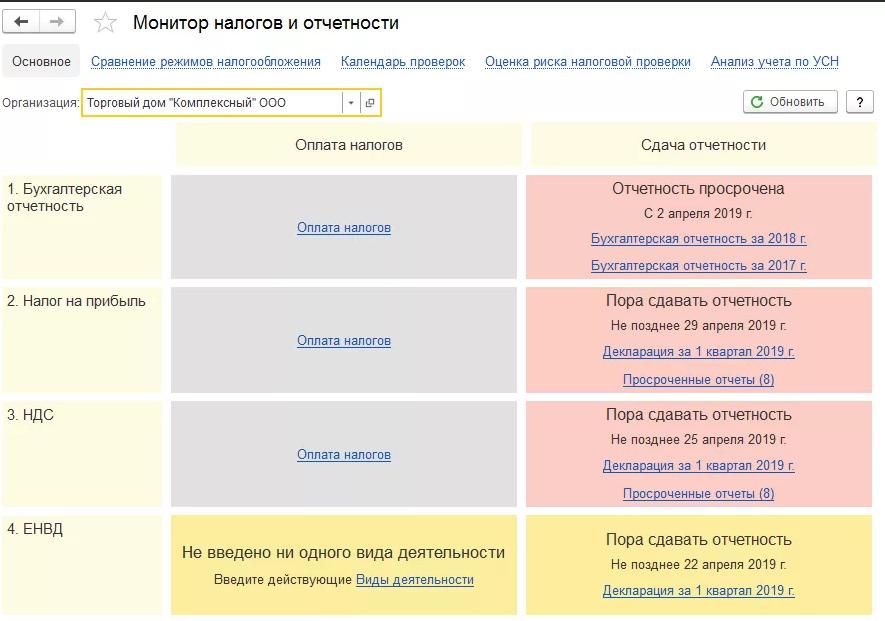

В реальности у бухгалтера есть 1С (Монитор налогов и отчетности), которая помогает не забыть, что и куда платится.

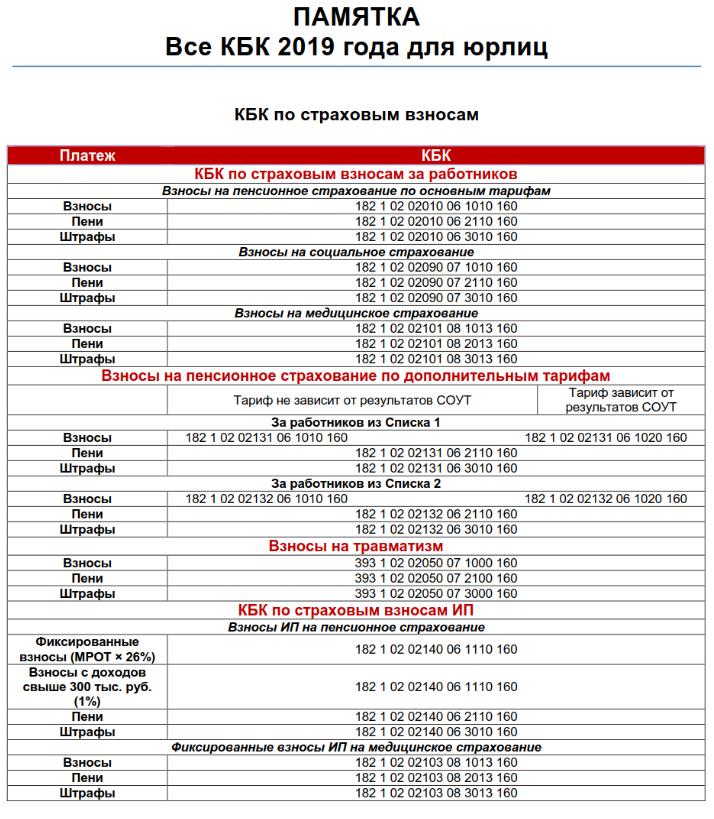

И да — еще есть КБК (который код бюджетной классификации), тоже добавляет чувство неопределенности бухгалтеру (налоги, пени и штрафы платятся с разными КБК)….

Попробуем во всем этом разобраться по основным видам налогов.

Сроки уплаты налога на прибыль по итогам отчетных периодов зависят от того, каким способом организация исчисляет авансовые платежи.

Так, если отчетным периодом для организации являются один квартал, полугодие и 9 месяцев и при этом организация не уплачивает ежемесячные авансовые платежи, сроки уплаты квартального аванса будут такими (в соответствии с п. 1 ст. 287, п. 3 ст. 289 НК РФ):

- 28 апреля

- 28 июля

- 28 октября

Если помимо квартального аванса компания платит ежемесячные, они перечисляются не позднее 28-го числа каждого месяца соответствующего отчетного периода.

Налог на прибыль по итогам года уплачивается не позднее срока, установленного для подачи налоговых деклараций за год, то есть не позднее 28 марта года, следующего за годом, за который исчислен налог (в соответствии с п. 1 ст. 287, п. 4 ст. 289 НК РФ).

Порядок уплаты налога на прибыль регламентирован ст. 287 НК РФ, где в том числе определены сроки перечисления в бюджет налога, исчисленного по итогам года, и авансовых платежей, рассчитываемых внутри него.

| Месяц | Отчетный период — квартал | Отчетный период — месяц |

| январь | не позднее 28 января | |

| февраль | не позднее 28 февраля | |

| март | не позднее 28 марта | |

| апрель | не позднее 28 апреля | не позднее 28 апреля |

| май | не позднее 28 мая | |

| июнь | не позднее 28 июня | |

| июль | не позднее 28 июля | не позднее 28 июля |

| август | не позднее 28 августа | |

| сентябрь | не позднее 28 сентября | |

| октябрь | не позднее 28 октября | не позднее 28 октября |

| ноябрь | не позднее 28 ноября | |

| декабрь | не позднее 28 декабря |

28-е число — срок регламентный. Если эта дата выпадает на выходной или нерабочий праздничный день, то срок уплаты переносится на ближайший следующий рабочий день (в соответствии с п. 7 ст. 6.1 НК РФ).

Налог на добавленную стоимость (НДС)

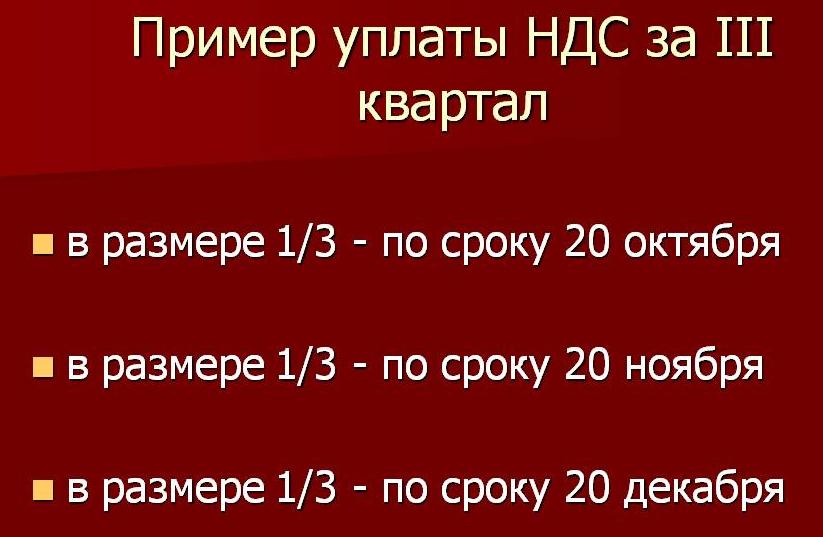

Порядок и сроки уплаты НДС регламентированы п. 1 ст. 174 НК РФ. Оплату следует производить ежемесячно до 25-го числа в течение квартала, следующего за отчетным периодом, разделив равными долями сумму исчисленного налога.

Уплата НДС производится по итогам каждого налогового периода равными долями не позднее 25-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом.

При этом если срок платежа выпадает на выходной день, то он автоматически переносится на ближайшую следующую за выходным рабочую дату (п. 7 ст. 6.1 НК РФ).

ВАЖНО: Лица, которые не являются налогоплательщиками НДС, но выставили счета-фактуры с выделенной суммой НДС, уплачивают всю сумму налога до 25-го числа месяца, следующего за истекшим налоговым периодом.

Например, срок уплаты НДС в 2019 году в таблице:

За период | Дата платежа |

4 квартал 2018 года | 25.01.2019 |

25.02.2019 | |

25.03.2019 | |

1 квартал 2019 года | 25.04.2019 |

27.05.2019 | |

25.06.2019 | |

2 квартал 2019 года | 25.07.2019 |

26.08.2019 | |

25.09.2019 | |

3 квартал 2019 года | 25.10.2019 |

25.11.2019 | |

25.12.2019 | |

4 квартал 2019 года | 27.01.2020 |

25.02.2020 | |

25.03.2020 |

Налог на доходы физических лиц (НДФЛ)

Сроки уплаты НДФЛ указаны в ст. 226 НК РФ . НДФЛ удерживается с налогоплательщика из доходов при их фактической выплате. Налоговые агенты должны перечислить налог в бюджет в день выплаты дохода налогоплательщику либо на следующий день.

Датой получения дохода в виде заработной платы является последний день месяца. Тогда же осуществляется расчет подоходного налога к удержанию. Поскольку аванс выплачивается до окончания месяца, удерживать и перечислять налог с него не нужно.

Таким образом, подоходный налог с зарплаты удерживается 1 раз при выплате 2-й части заработка и перечисляется не позже следующего за датой выплаты дня.

Сроки уплаты НДФЛ с больничных пособий или отпускных

Для НДФЛ с больничных и отпускных п.6 ст.226 НК РФ установлена особая дата: не позднее последнего числа месяца, в котором доход был получен. То есть удержать налог следует в момент выплаты дохода, а перечислить его в бюджет – не позднее последнего дня месяца, в котором были выплачены пособия и отпускные.

Если крайний срок выпадает на праздничный или выходной день, дата перечисления переносится на первый день, следующий за нерабочей датой.

Таким образом, крайний срок уплаты подоходного налога с больничного или отпускных в 2019 году установлен на:

Месяц выплаты пособия или отпускных | Крайний срок перечисления налога в бюджет |

Январь 2019 | 31.01.2019 |

Февраль 2019 | 28.02.2019 |

Март 2019 | 01.04.2019 |

Апрель 2019 | 30.04.2019 |

Май 2019 | 31.05.2019 |

Июнь 2019 | 01.07.2019 |

Июль 2019 | 31.07.2019 |

Август 2019 | 02.09.2019 |

Сентябрь 2019 | 30.09.2019 |

Октябрь 2019 | 31.10.2019 |

Ноябрь 2019 | 02.12.2019 |

Декабрь 2019 | 31.12.2019 |

Сроки перечисления подоходного налога с других доходов

Крайний срок для перечисления подоходного налога, удержанного с доходов, которые выплачены сотруднику при увольнении, установлен на следующий за датой выплаты увольнительных день. То есть, если работник уволен 13.03.2019 года, то срок перечисления подоходного налога не позднее 14.03.2019 года.

Если сотрудник получил доход в виде материальных ценностей (в натуральной форме), подоходный налог удерживается при следующей выплате заработка и перечисляется не позднее следующего за датой выплаты дня. Если же НДФЛ удержать не представилось возможным, то налоговый агент обязан уведомить об этом факте налоговиков и самого налогоплательщика, путем представления справки 2-НДФЛ с признаком 2 до 01 марта года, идущего за истекшим налоговым периодом.

При выплате дивидендов крайний срок перечисления НДФЛ в бюджет зависит от организационно-правовой формы налогового агента:

- ООО удерживают НДФЛ с дивидендов в день выплаты дохода и перечисляют налог не позже следующей за днем выплаты даты;

- АО уплачивают удержанный у налогоплательщика доход при наступлении самой ранней даты:

- окончания налогового периода, т.е. 31 декабря;

- даты выплаты денежных средств (передачи ценных бумаг).

Сроки уплаты страховых взносов

Срок уплаты страховых взносов на

- ОПС (обязательное пенсионное страхование),

- ОМС (обязательное медицинское страхование)

- ВНиМ (обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством)

зависит от того, кем уплачиваются эти взносы: юридическим лицом или ИП.

Сроки уплаты страховых взносов для организаций

Страховые взносы, начисленные с зарплаты или иных выплат работникам — работодатель должен перечислить в бюджет не позднее 15-го числа месяца, следующего за месяцем начисления взносов (п.3 ст.431 НК РФ).

В этот срок перечисляются как обычные страховые взносы, так и дополнительные (с выплат за вредность производства).

Сроки уплаты страховых взносов для ИП

Если ИП производит выплаты работникам или иным лицам, то он обязан оплатить как работодатель и взносы за себя.

Если же ИП работает без работников, то он платит взносы только за себя.

Срок уплаты страховых взносов ИП-работодателем

Уплату взносов с выплат работникам или иным лицам ИП производит в те же сроки, что и организации. Т.е. не позднее 15-го числа месяца, следующего за месяцем начисления взносов (п.3 ст.431 НК РФ).

| Подпишитесь в VKontakte - нажмите кнопку | ||

| Подпишитесь в Telegram - нажмите кнопку | ||

| Наша группа ODNOKLASSNIKI |

Вы можете сохранить ссылку на эту страницу себе на компьютер в виде htm файла

Пишите на электронную почту (тема и email будут добавлены автоматически в письмо)

В Вашем браузере должна быть настроена обработка ссылок mailto

site_post@bk.ru

или просто скопируйте адрес e-mail

Почитать в разделе

Налоги

Налог считается установленным, если определен его объем:

- объект обложения (доходы)

- налоговая база (расчет суммы от чего именно)

- налоговая ставка

- отчетный период (авансовые платежи)

- налоговый период

- порядок и сроки уплаты налогов Участники налоговых правоотношений:

- налогоплательщики

- налоговые агенты

- налоговые органы

- таможенные органы

- органы внебюджетных фондов

- сборщики налогов и пошлин

Налоги делятся на три основных уровня

1. Федеральные налоги

- налог на добавленную стоимость НДС 0% (металлы, обучение), 10% (частично еда, лекарства), 20% на все остальное (с 1 января 2018 г.)

- налог на доходы физических лиц НДФЛ 13%

- налог на прибыль 20%

-...

Налог считается установленным, если определен его объем:

- объект обложения (доходы)

- налоговая база (расчет суммы от чего именно)

- налоговая ставка

- отчетный период (авансовые платежи)

- налоговый период

- порядок и сроки уплаты налогов Участники налоговых правоотношений:

- налогоплательщики

- налоговые агенты

- налоговые органы

- таможенные органы

- органы внебюджетных фондов

- сборщики налогов и пошлин

Налоги делятся на три основных уровня

1. Федеральные налоги

- налог на добавленную стоимость НДС 0% (металлы, обучение), 10% (частично еда, лекарства), 20% на все остальное (с 1 января 2018 г.)

- налог на доходы физических лиц НДФЛ 13%

- налог на прибыль 20%

-...(Читать полностью...)

- Всего статей в разделе: 4

- Показано статей в списке: 3

- Сортировка: название по алфавиту

Налог на добавленную стоимость (НДС / VAT)

Налог на доба́вленную стоимость (НДС) — косвенный налог, форма изъятия в бюджет государства части стоимости товара, работы или услуги, которая создаётся на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации. В результате применения НДС конечный потребитель товара, работы или услуги уплачивает продавцу налог со всей стоимости приобретаемого им блага, однако в бюджет эта сумма начинает поступать ранее конечной реализации, так как налог со своей части стоимости, «добавленной» к стоимости приобретённых сырья, работ и (или) услуг, необходимых для производства, уплачивает в бюджет каждый, кто участвует в производстве товара, работы или услуги на...

Налог на доба́вленную стоимость (НДС) — косвенный налог, форма изъятия в бюджет государства части стоимости товара, работы или услуги, которая создаётся на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации. В результате применения НДС конечный потребитель товара, работы или услуги уплачивает продавцу налог со всей стоимости приобретаемого им блага, однако в бюджет эта сумма начинает поступать ранее конечной реализации, так как налог со своей части стоимости, «добавленной» к стоимости приобретённых сырья, работ и (или) услуг, необходимых для производства, уплачивает в бюджет каждый, кто участвует в производстве товара, работы или услуги на...(Читать полностью...)

Налог на доходы физических лиц (НДФЛ)

Налог на доходы физических лиц, он же НДФЛ, он же подоходный налог. Что из себя представляет НДФЛ

НДФЛ - это местный налог. Налогоплательщиками налога на доходы физических лиц согласно статье 207 НК РФ признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

Уплата НДФЛ в 2020

Объектом налогообложения (статья 209 НК РФ) признается доход, полученный налогоплательщиками: от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами...

Налог на доходы физических лиц, он же НДФЛ, он же подоходный налог. Что из себя представляет НДФЛ

НДФЛ - это местный налог. Налогоплательщиками налога на доходы физических лиц согласно статье 207 НК РФ признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

Уплата НДФЛ в 2020

Объектом налогообложения (статья 209 НК РФ) признается доход, полученный налогоплательщиками: от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами...(Читать полностью...)

Налоговый допрос

Велик и могуч русский язык. Налоговый допрос свидетеля - как хорошо звучит.... Для начала посмотрим в УПК РФ (уголовно-процессуальный кодекс), слова взяты от туда.

В ст. 56 УПК РФ буквально написано "Свидетелем является лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для расследования и разрешения уголовного дела, и которое вызвано для дачи показаний..."

Т.е. как минимум для проведения допроса должны выполняться два условия: должно существовать уголовное дело

у физического лица в рамках этого дела должен быть статус "свидетель"

А теперь посмотрим в Налоговый кодекс, ст. 90 НК РФ.

"В качестве свидетеля для дачи...

Велик и могуч русский язык. Налоговый допрос свидетеля - как хорошо звучит.... Для начала посмотрим в УПК РФ (уголовно-процессуальный кодекс), слова взяты от туда.

В ст. 56 УПК РФ буквально написано "Свидетелем является лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для расследования и разрешения уголовного дела, и которое вызвано для дачи показаний..."

Т.е. как минимум для проведения допроса должны выполняться два условия: должно существовать уголовное дело

у физического лица в рамках этого дела должен быть статус "свидетель"

А теперь посмотрим в Налоговый кодекс, ст. 90 НК РФ.

"В качестве свидетеля для дачи...(Читать полностью...)