Налог на доходы физических лиц, он же НДФЛ, он же подоходный налог.

Что из себя представляет НДФЛ

НДФЛ — это местный налог. Налогоплательщиками налога на доходы физических лиц согласно статье 207 НК РФ признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

Объектом налогообложения (статья 209 НК РФ) признается доход, полученный налогоплательщиками:

- от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами Российской Федерации;

- от источников в Российской Федерации — для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

При определении налоговой базы (статья 210 НК РФ) учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды. Если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки. Налоговый период регламентируется статьей 216 НК РФ и составляет календарный год.

Налоговые ставки.

| 13% |

|

| 35% |

|

| 9% |

|

| 15% |

|

| 30% |

|

На что тратится НДФЛ

Согласно статьям 56 и 61 бюджетного кодекса большая часть НДФЛ — 85% — поступает в бюджет субъекта, то есть в Москву, Петербург, республики, края и области. Остальные 15% распределяются в местные бюджеты. То есть, например, 85% всех поступлений НДФЛ Москва оставляет у себя, а 15% отдает в Мосрентген, Воскресенск и Троицк.

НДФЛ н остается там, где вы работаете — налог не уходит в федеральный бюджет. Его тратят на благоустройство вашей области или города.. Другое дело — если вы работаете в Москве, а живете в Московской области. Тогда ваш столичный работодатель перечислит НДФЛ в бюджет Москвы, а не Подольска.

Т.е. НДФЛ платится по месту Вашей работы — и это ВАЖНО. Читаем статью Филиал юридического лица и понимаем, почему нельзя оформить сотрудника в Москве, если он, например, работает в Якутске :)

Как платится НДФЛ

Организации и ИП-работодатели, выступая в роли налоговых агентов, обязаны удерживать и выплачивать в налоговую НДФЛ с доходов, выплачиваемых каждому своему работнику.

Работают ли у вас сотрудники по трудовому договору или физические лица по договору ГПХ (гражданско-правового характера) — не имеет значения, НДФЛ удерживается с выплат и тем, и другим.

В некоторых случаях доходы освобождены от НДФЛ, например, подарки и материальная помощь в пределах 4 000 руб., выплаты ИП, компенсационные выплаты, пособия по беременности и др. (ст. 217 НК РФ)

С 1 января 2016 года налоговые агенты обязаны перечислять исчисленный и удержанный НДФЛ не позднее дня, следующего за днем выплаты налогоплательщику дохода. Теперь это единое правило для всех форм выплат дохода (пункт 6 статьи 226 НК РФ).

А НДФЛ, удержанный с больничных (включая пособие по уходу за больным ребёнком) и отпускных пособий, нужно перечислять в бюджет не позднее последнего дня месяца, в котором они выплачены.. НДФЛ с аванса платить не нужно.

Налоговые вычеты НДФЛ

Налоговое законодательство предусматривает несколько видов вычетов по НДФЛ для резидентов.

Налоговыми резидентами признаются физлица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ).

Нерезиденты по общему правилу не имеют права на стандартные, социальные и имущественные вычеты (п. 4 ст. 210 НК РФ).

Стандартные налоговые вычеты

Стандартные вычеты работающим гражданам предоставляются работодателем. Иными словами – одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика.

В ст. 218 НК РФ перечислены категории граждан, которые имеют право на получение стандартного налогового вычета.

Стандартный налоговый вычет по НДФЛ предоставляется работнику с начала календарного года, даже если заявление было подано позднее. По общему правилу стандартный вычет по НДФЛ предоставляется налогоплательщику на основании его заявления за каждый месяц налогового периода (п. 3. ст. 218 НК РФ).

В частности, стандартный налоговый вычет в размере 1,4 тыс. руб. за каждый месяц налогового периода распространяется на первого и второго ребенка (3 тыс. – на третьего и каждого последующего ребенка) налогоплательщиков, на обеспечении которых находится ребенок и которые являются родителями или супругом (супругой) родителя. При этом налоговый вычет может предоставляться в двойном размере одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета (подп. 4 п. 1 ст. 218 НК РФ).

Стандартные налоговые вычеты также предоставляются:

- в размере 3 тыс. руб. (чернобыльцам, инвалидам Великой Отечественной войны, инвалидам из числа военнослужащих 1, 2 и 3 групп);

- в размере 500 руб. (Героям СССР, Героям России, награжденным орденом Славы 3 степеней, участникам Великой Отечественной войны, инвалидам с детства, инвалидам 1 и 2 групп и др.).

Социальные налоговые вычеты

На основании ст. 219 НК РФ налогоплательщик имеет право на получение социальных налоговых вычетов в сумме, уплаченной на обучение в образовательном учреждении, перечисленной на благотворительные цели, уплаченной за медицинские услуги, уплаченных дополнительных страховых взносов на накопительную часть трудовой пенсии, а также в сумме уплаченных пенсионных взносов по договору (договорам) негосударственного пенсионного обеспечения. Чтобы получить социальные вычеты, придется подать налоговую декларацию по окончании налогового периода, за исключением случая, когда вычет представлен компанией-работодателем. Деньги уплатят по результатам проверки декларации.

Имущественные налоговые вычеты

Для получения имущественного налогового вычета нужно подать в налоговые органы декларацию, заявление о предоставления вычета и подтверждающие документы. Декларация подается в налоговый орган по окончании налогового периода.

Налогоплательщик имеет право на получение имущественных вычетов в суммах, полученных от продажи имущества (в определенных пределах) или потраченных на покупку и строительство недвижимости. Об этом говорится в ст. 220 НК РФ.

Если в течение календарного года налоговый вычет не будет использован полностью, остаток можно перенести на следующий год.

Профессиональные налоговые вычеты

На получение указанных налоговых вычетов имеют право физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, а также нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой. Они могут уменьшить сумму своих облагаемых доходов на сумму документально подтвержденных расходов.

Общий список налоговых вычетов НДФЛ

| стандартные налоговые вычеты, которые предоставляются различным категориям граждан, в том числе льготникам | ст. 218 Налогового кодекса |

| социальные налоговые вычеты в связи с расходами, в частности, на обучение, лечение, софинансирование пенсии и т. д. | ст. 219 НК РФ |

| инвестиционные налоговые вычеты, которые применяется к некоторым операциям с ценными бумагами и по индивидуальным инвестиционным счетам | ст. 219.1 НК РФ |

| имущественные налоговые вычеты, предоставляемые в связи с продажей имущества, приобретением жилья и выплатой процентов по ипотечным кредитам | ст. 220 НК РФ |

| налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами | ст. 220.1 НК РФ |

| налоговые вычеты при переносе на будущие периоды убытков от участия в инвестиционном товариществе | ст. 220.2 НК РФ |

| профессиональные налоговые вычеты, на получение которых имеют право ИП, адвокаты, нотариусы и т. д. | ст. 221 НК РФ |

Для подачи налоговых деклараций существуют специальные формы НДФЛ.

Формы НДФЛ можно скачать с сайта Федеральной налоговой службы.

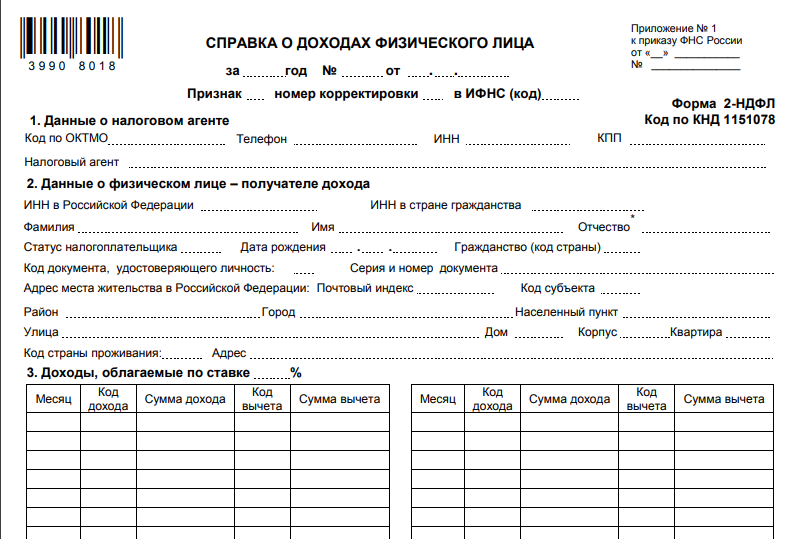

Справка о доходах физических лиц по форме 2-НДФЛ

Период действия: c 2016 года

Приказ об утверждении формы: Приказ ФНС России от 30.10.2015 № ММВ-7-11/485@

Справку 2-НДФЛ оформляют:

- для представления в налоговую инспекцию (п. 5 ст. 226, п. 2 ст. 230 НК РФ), сдается ежегодно до 1 апреля;

- выдачи физическому лицу на основании заявления последнего (п. 3 ст. 230 НК РФ).

В справке 2-НДФЛ указывается сумма доходов, выплаченных физическому лицу, а также сумма подоходного налога, исчисленного с отраженных доходов, удержанная и перечисленная в бюджет.

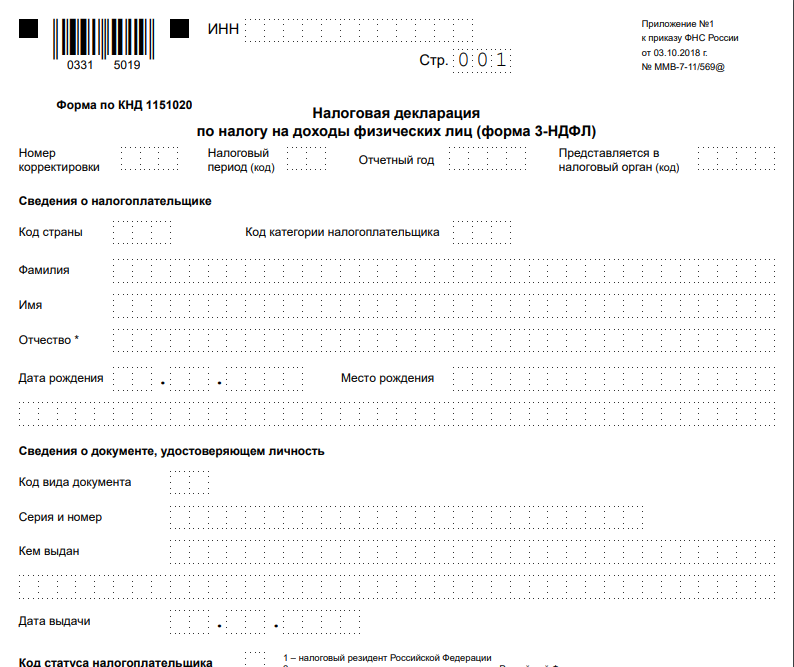

Налоговая декларация по форме 3-НДФЛ

Период действия: c 2018 года

Приказ об утверждении формы: Приказ от 03.10.2018 № ММВ-7-11/569@

3-НДФЛ — форма налоговой декларации по налогу на доходы физических лиц. Заполняется налогоплательщиком физическим лицом или предпринимателем, выбравшим УСН.

Декларация о полученных доходах должна быть подана до 30 апреля года, следующего за отчетным. То есть, при продаже квартиры, если возникает обязанность заплатить налог, 3-НДФЛ должна быть оформлена до конца апреля.

В случае подачи декларации с целью получения вычета, срок не ограничен, то есть сделать это можно в течение 3-х лет, предыдущих возникновению обстоятельств, дающих право на вычет.

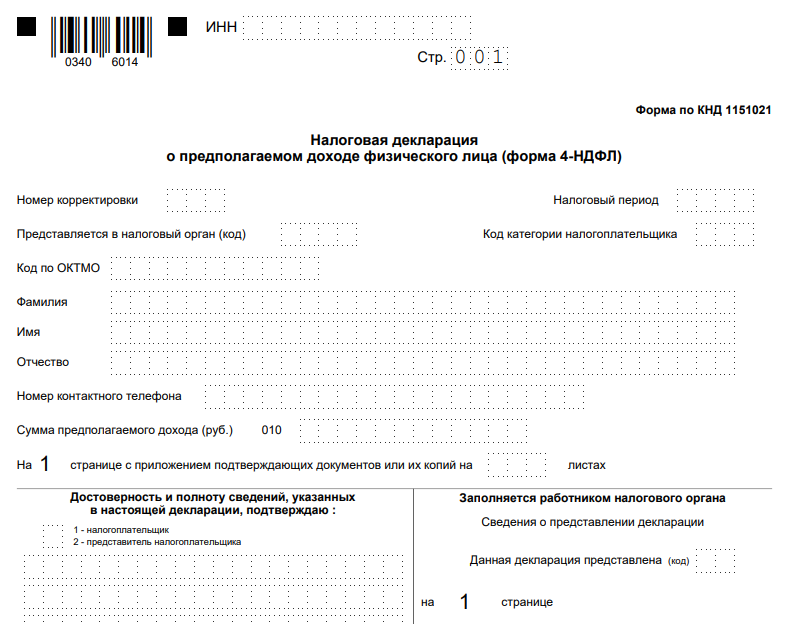

Налоговая декларация о предполагаемом доходе физического лица по форме 4-НДФЛ

Период действия:с 05.04.2019

Приказ об утверждении формы: Приказ ФНС России от 27.12.2010 №ММВ-7-3/768@ (в редакции Приказа ФНС России от 09.01.2019 N ММВ-7-11/3@)

Индивидуальный предприниматель сдает декларацию 4-НДФЛ, основываясь на предположениях о размере дохода в следующем календарном году. 4-НДФЛ – это форма, которая предназначена для расчета авансов, а не налога.

Форму заполняют в следующих случаях:

В случае получения первого дохода с предприятия, то есть при регистрации индивидуального предпринимателя, заполняется декларация 4-НДФЛ.

Кто должен сдавать:

- предприниматели, доход которых сократился на 50% по итогам календарного года.

- предприниматели, доход которых за прошедший календарный год возрос на 50%.

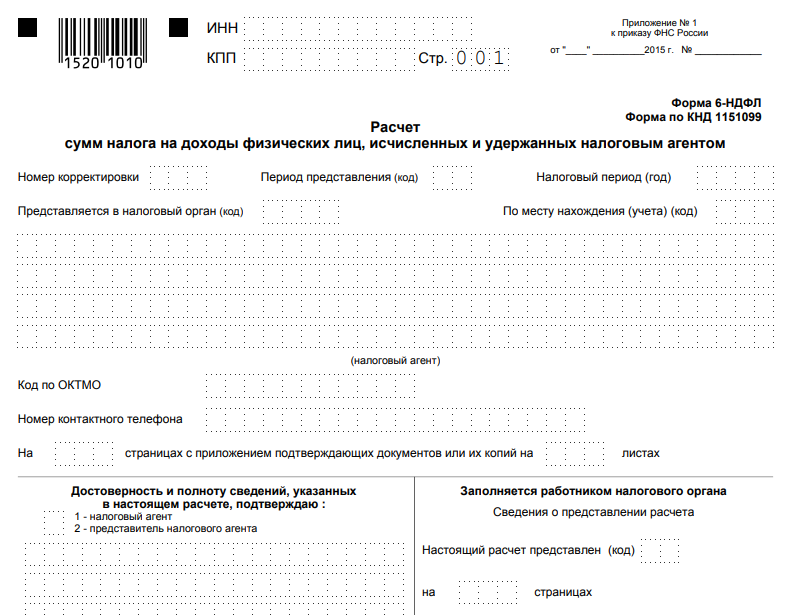

Расчёт сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

Период действия: c 2016 года

Приказ об утверждении формы: Приказ ФНС России от 14.10.2015 № ММВ-7-11/450@

форма 6-НДФЛ содержит данные о том, сколько средств налога было начислено и удержано с работников в пользу госбюджета.

В отличие от 2-НДФЛ, новая отчетность отображает информацию не по каждому сотруднику, а по всей организации. Сдают ее каждый квартал отчетного года.

Итого сводная таблица по формам отчетов НДФЛ:

| Форма | Название | Назначение | Сроки |

| 2-НДФЛ | Справка о доходах физлица | Ежегодно в налоговый орган и/или физлицу по его запросу для предоставления | До 1 апреля |

| 3-НДФЛ | Декларация по НДФЛ | Ежегодно в налоговый орган при обязанности заплатить налог | До конца апреля |

| 4-НДФЛ | Предполагаемый доход | В налоговый орган о предполагаемом доходе на следующий год (для ИП) | В течение 5 дней с момента получения своего первого дохода |

| 6-НДФЛ | Расчет суммы налога | В налоговый орган за каждый квартал сводно по предприятию | До конца первого месяца следующего квартала |

| Подпишитесь в VKontakte - нажмите кнопку | ||

| Подпишитесь в Telegram - нажмите кнопку | ||

| Наша группа ODNOKLASSNIKI |

Вы можете сохранить ссылку на эту страницу себе на компьютер в виде htm файла

Пишите на электронную почту (тема и email будут добавлены автоматически в письмо)

В Вашем браузере должна быть настроена обработка ссылок mailto

site_post@bk.ru

или просто скопируйте адрес e-mail

Почитать в разделе

Налоги

Налог считается установленным, если определен его объем:

- объект обложения (доходы)

- налоговая база (расчет суммы от чего именно)

- налоговая ставка

- отчетный период (авансовые платежи)

- налоговый период

- порядок и сроки уплаты налогов Участники налоговых правоотношений:

- налогоплательщики

- налоговые агенты

- налоговые органы

- таможенные органы

- органы внебюджетных фондов

- сборщики налогов и пошлин

Налоги делятся на три основных уровня

1. Федеральные налоги

- налог на добавленную стоимость НДС 0% (металлы, обучение), 10% (частично еда, лекарства), 20% на все остальное (с 1 января 2018 г.)

- налог на доходы физических лиц НДФЛ 13%

- налог на прибыль 20%

-...

Налог считается установленным, если определен его объем:

- объект обложения (доходы)

- налоговая база (расчет суммы от чего именно)

- налоговая ставка

- отчетный период (авансовые платежи)

- налоговый период

- порядок и сроки уплаты налогов Участники налоговых правоотношений:

- налогоплательщики

- налоговые агенты

- налоговые органы

- таможенные органы

- органы внебюджетных фондов

- сборщики налогов и пошлин

Налоги делятся на три основных уровня

1. Федеральные налоги

- налог на добавленную стоимость НДС 0% (металлы, обучение), 10% (частично еда, лекарства), 20% на все остальное (с 1 января 2018 г.)

- налог на доходы физических лиц НДФЛ 13%

- налог на прибыль 20%

-...(Читать полностью...)

- Всего статей в разделе: 4

- Показано статей в списке: 3

- Сортировка: название по алфавиту

График уплаты налогов

Вот такая вот красота. В чем сложность: налог может платиться полностью, так и частями (авансовые платежи)

у разных типов налогообложений (УСП, ОСНО) налоги различаются

у разных налогов разные сроки оплаты (по Налоговому кодексу)

у разных видов оформления бизнеса (ИП, ООО) налоги различаются

тот же ИП может быть как с работниками, так и без работников

платежи в разные фонда хотя и не считаются налоговыми, но за их просрочку тоже будут штрафы В реальности у бухгалтера есть 1С (Монитор налогов и отчетности), которая помогает не забыть, что и куда платится. И да - еще есть КБК (который код бюджетной классификации), тоже добавляет чувство неопределенности бухгалтеру...

Вот такая вот красота. В чем сложность: налог может платиться полностью, так и частями (авансовые платежи)

у разных типов налогообложений (УСП, ОСНО) налоги различаются

у разных налогов разные сроки оплаты (по Налоговому кодексу)

у разных видов оформления бизнеса (ИП, ООО) налоги различаются

тот же ИП может быть как с работниками, так и без работников

платежи в разные фонда хотя и не считаются налоговыми, но за их просрочку тоже будут штрафы В реальности у бухгалтера есть 1С (Монитор налогов и отчетности), которая помогает не забыть, что и куда платится. И да - еще есть КБК (который код бюджетной классификации), тоже добавляет чувство неопределенности бухгалтеру...(Читать полностью...)

Налог на добавленную стоимость (НДС / VAT)

Налог на доба́вленную стоимость (НДС) — косвенный налог, форма изъятия в бюджет государства части стоимости товара, работы или услуги, которая создаётся на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации. В результате применения НДС конечный потребитель товара, работы или услуги уплачивает продавцу налог со всей стоимости приобретаемого им блага, однако в бюджет эта сумма начинает поступать ранее конечной реализации, так как налог со своей части стоимости, «добавленной» к стоимости приобретённых сырья, работ и (или) услуг, необходимых для производства, уплачивает в бюджет каждый, кто участвует в производстве товара, работы или услуги на...

Налог на доба́вленную стоимость (НДС) — косвенный налог, форма изъятия в бюджет государства части стоимости товара, работы или услуги, которая создаётся на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации. В результате применения НДС конечный потребитель товара, работы или услуги уплачивает продавцу налог со всей стоимости приобретаемого им блага, однако в бюджет эта сумма начинает поступать ранее конечной реализации, так как налог со своей части стоимости, «добавленной» к стоимости приобретённых сырья, работ и (или) услуг, необходимых для производства, уплачивает в бюджет каждый, кто участвует в производстве товара, работы или услуги на...(Читать полностью...)

Налоговый допрос

Велик и могуч русский язык. Налоговый допрос свидетеля - как хорошо звучит.... Для начала посмотрим в УПК РФ (уголовно-процессуальный кодекс), слова взяты от туда.

В ст. 56 УПК РФ буквально написано "Свидетелем является лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для расследования и разрешения уголовного дела, и которое вызвано для дачи показаний..."

Т.е. как минимум для проведения допроса должны выполняться два условия: должно существовать уголовное дело

у физического лица в рамках этого дела должен быть статус "свидетель"

А теперь посмотрим в Налоговый кодекс, ст. 90 НК РФ.

"В качестве свидетеля для дачи...

Велик и могуч русский язык. Налоговый допрос свидетеля - как хорошо звучит.... Для начала посмотрим в УПК РФ (уголовно-процессуальный кодекс), слова взяты от туда.

В ст. 56 УПК РФ буквально написано "Свидетелем является лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для расследования и разрешения уголовного дела, и которое вызвано для дачи показаний..."

Т.е. как минимум для проведения допроса должны выполняться два условия: должно существовать уголовное дело

у физического лица в рамках этого дела должен быть статус "свидетель"

А теперь посмотрим в Налоговый кодекс, ст. 90 НК РФ.

"В качестве свидетеля для дачи...(Читать полностью...)