Прибыль бывает разная, данным словом могут обозначаться совершенно разные понятия.

И прежде чем обсуждать вопрос «какую мы ожидаем прибыль?» необходимо определиться, что мы имеем ввиду. Рассмотрим три основных вида прибыли.

1. Маржинальная прибыль

Это не совсем прибыль, маржинальной прибылью называется сумма денег, которую компания получила от продажи товара (без учетов расходов компании).

Маржинальная прибыль = Чистый доход от продаж — Себестоимость реализованной продукции или услуги

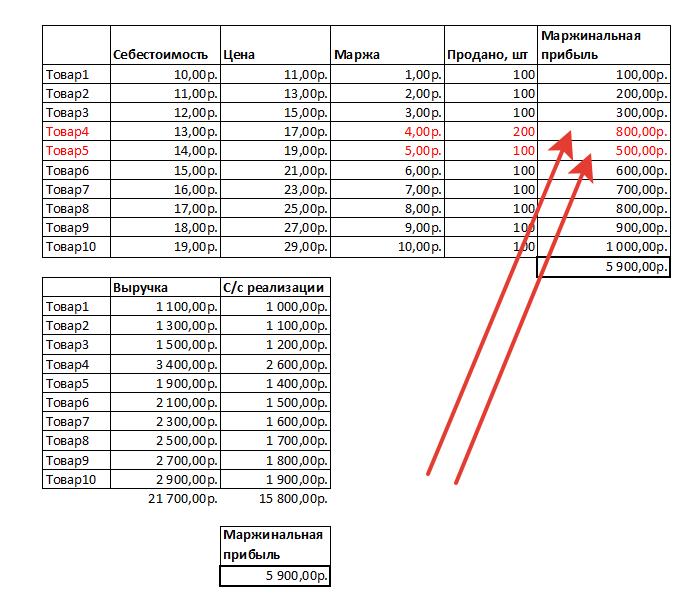

Следует понимать, что еще маржинальную прибыль вычисляется при продаже товаров следующим образом = количество проданных товаров, умноженное на среднюю маржу на товар (цена — себестоимость).

Себестоимость мы (в большинстве случаев) изменить не можем. Можем изменять цену продажи, вместо 11руб. продавать за 12 руб., таким образом увеличивая прибыль. Но как это не странно, во многих коммерческих компаниях забывают, что цена продажи часто ограничивается рынком, т.е. если поставить завышенную цену (например 20 руб. на ед. товара), товар просто перестанет продаваться (и ни каких 100 шт. из примера не будет).

Можно обратить внимание, что у Товар5 наценка выше, чем у Товар4. Но так как Товар4 продано в штуках больше — он прибыли бизнесу принес больше.

Надо всегда помнить, что в формуле маржинальной прибыли два множителя: число проданных штук и средняя маржа. Как увеличить маржинальную прибыль — или увеличивать число штук или увеличивать маржу. Но эти два множителя зависят друг от друга, при увеличении проданных штук средняя маржа на товар будет меняться незначительно (например, нашли новых оптовиков, у которых скидка больше, маржа снизится немного), если мы попытаемся резко увеличить маржу, процентов на 10, то нам придется поднимать цены или срезать скидки — мы потеряем в штуках очень сильно, т.к. часть клиентов перестанет с нами работать.

Если маржа на уровне 30-35%, то лучше вообще ее не трогать. В результате экспериментов (скидки, цены) выйграем пару % в наценке, но потеряем часть клиентов (и штуки продаж соответсвенно). Если маржа на уровне 10% — то тут надо анализировать всю стратегию бизнеса, с такой низкой маржой работать опасно, малейшей изменений на рынке и маржа вообще закончилась.

Как делать не надо.

Финансовый отдел ставим задачу отделу продаж не на увеличение маржинальной прибыли, а на увеличение % наценки. Происходит ошибка в целеполагании. И что делает отдел продаж для выполнения этого безумного плана? Начинает убеждать, что цены надо поднять, скидки срезать и т.д.

По итогам периода получаем выполнение задачи по % наценки (например, подняли с 10% до 40%), но потеряли клиентов (т.к. скидки срезали), потеряли продажи (штуки, т.к. цены подняли) и итоге потеряли маржинальную прибыль.

В цифрах:

Было: наценка 10%, себестоимость 10 руб., цена продажи 11 руб., продано 100 шт. = маржинальная прибыль 100р.

Стало: наценка 40% (ура, выполнили задачу, все получили премии), себестоимость 10 руб., цена продажи 14 руб., продано 10 шт.(вместо 100 шт.) = маржинальная прибыль 40р.

Конечно, выпали с рынка за счет поднятия цены, потеряли клиентов из-за отмены скидок – вот и маржинальная прибыль более чем в два раза упала…

Самое смешное в этой ситуации – комментарии финансового отдела: «мы хотели как лучше, подняли наценку, но виноват в падении прибыли отдел продаж, т.к. он не удержал продажи на том же уровне в 100 шт.». Ага, а в финансовом отделе никогда не слышали, что продажи вообще-то зависят от уровня цены, есть такое понятие «эластичный/не эластичный спрос», цены конкурентов и т.д.

Да, такое бывает в реальности, как это не удивительно.

2. Прибыль до уплаты налогов

Прибыль до уплаты налогов = маржинальная прибыль – расходы компании

Официально принятое английское сокращение EBITDA

Earnings before Interest, Taxes, Depreciation and Amortization — аналитический показатель, равный объёму прибыли до вычета расходов по уплате налогов, процентов и начисленной амортизации.

Это уже ближе к реальности, видно, что компания зарабатывает или не зарабатываем деньги.

Но у тут бывают удивительные ситуации.

Финансовый отдел говорит: «а давайте увеличивать маржинальную прибыль за счет роста продаж». И ставится цель – увеличить продажи в два раза. Т.е. будем продавать не 100 шт., а 200 шт., наценку (и скидки клиентов) трогать не будем. Ура, убедили.

Как можно быстро увеличить продажи в 2 раза?

Очень легко – увеличив затраты на маркетинг и рекламу (и можно еще персонал дополнительный нанять ). Опять происходит ошибка в целеполагании – вместо увеличения прибыли идет речь об увеличении продаж. И если раньше расходы на персонал и рекламу были 70 руб. (EBITDA = 100 руб. – 70 руб. = 30 руб., прибыль положительная), то после принятия волевого решения о необходимости увеличить продажи в 2 раза — расходы на персонал и рекламу выросли в три раза и составили 210 руб.

Ура, продажи выросли в два раза, продалось 200 шт., маржинальная прибыль составила 200 руб. (наценку и цены мы не трогали). Прекрасно, все могут получить премии.

А что там с EBITDA?

EBITDA = 200 руб. (новая маржинальная прибыль) – 210 руб. (новые затраты на персонал и рекламу) = — 10 руб.

Ой, ничего не заработали…. Даже почему-то в убытке оказались.

Да, такие вещи происходят в реальности, причем в достаточно крупных компаниях.

3. Чистая прибыль

Чистая прибыль – это те деньги, которая реально заработала компания, т.е. маржинальная прибыль – расходы компании – налоги.

Вот, здесь = основная цель коммерческой компании. Заработать прибыль. Это основная цель, все остальное (рост продаж, наценка, штуки продаж, скидки, цена и прочее) – это промежуточные цели для достижения основной цели. Если прибыль выросла (допустим сравниваем текущий и прошлый год) – значит все правильно сделали.

| Подпишитесь в VKontakte - нажмите кнопку | ||

| Подпишитесь в Telegram - нажмите кнопку | ||

| Наша группа ODNOKLASSNIKI |

Вы можете сохранить ссылку на эту страницу себе на компьютер в виде htm файла

Пишите на электронную почту (тема и email будут добавлены автоматически в письмо)

В Вашем браузере должна быть настроена обработка ссылок mailto

site_post@bk.ru

или просто скопируйте адрес e-mail

Почитать в разделе

РСБУ и МСФО

С финансовой отчетностью не всё так просто :)

Существуют две РАЗНЫЕ базовые системы учета.

МСФО = Международные стандарты финансовой отчетности (IFRS англ. International Financial Reporting Standards)

Набор документов (стандартов и интерпретаций), регламентирующих правила составления финансовой отчётности, необходимой внешним пользователям для принятия ими экономических решений в отношении предприятия. С 1973 по 2001 год стандарты разрабатывал Комитет по международным стандартам финансовой отчетности (Board of the International Accounting Standards Committee) (IASC) и выпускал их под названием International Accounting Standards (IAS). В 2001 году IASC был реорганизован в Совет по...

С финансовой отчетностью не всё так просто :)

Существуют две РАЗНЫЕ базовые системы учета.

МСФО = Международные стандарты финансовой отчетности (IFRS англ. International Financial Reporting Standards)

Набор документов (стандартов и интерпретаций), регламентирующих правила составления финансовой отчётности, необходимой внешним пользователям для принятия ими экономических решений в отношении предприятия. С 1973 по 2001 год стандарты разрабатывал Комитет по международным стандартам финансовой отчетности (Board of the International Accounting Standards Committee) (IASC) и выпускал их под названием International Accounting Standards (IAS). В 2001 году IASC был реорганизован в Совет по...(Читать полностью...)

- Всего статей в разделе: 10

- Показано статей в списке: 9

- Сортировка: название по алфавиту

SWOT анализ

Это метод стратегического планирования, основанный на разделении всех факторов (влияющих на бизнес) на 4 категории. Акроним SWOT был впервые введён в 1963 году в Гарварде на конференции по проблемам бизнес-политики профессором Кеннетом Эндрюсом. Акроним SWOT основан на первых буквах английских терминов:

Strengths (сильные стороны)

Weaknesses (слабые стороны)

Opportunities (возможности)

Threats (угрозы)

Обычно SWOT анализ бизнеса/предприятия представлен в виде таблицы.

Положительное влияние

Отрицательное влияние Внутренняя среда

Strengths

Weaknesses Внешняя среда

Opportunities

Threats Задача SWOT анализа – дать описание бизнеса на основе четырех...

Это метод стратегического планирования, основанный на разделении всех факторов (влияющих на бизнес) на 4 категории. Акроним SWOT был впервые введён в 1963 году в Гарварде на конференции по проблемам бизнес-политики профессором Кеннетом Эндрюсом. Акроним SWOT основан на первых буквах английских терминов:

Strengths (сильные стороны)

Weaknesses (слабые стороны)

Opportunities (возможности)

Threats (угрозы)

Обычно SWOT анализ бизнеса/предприятия представлен в виде таблицы.

Положительное влияние

Отрицательное влияние Внутренняя среда

Strengths

Weaknesses Внешняя среда

Opportunities

Threats Задача SWOT анализа – дать описание бизнеса на основе четырех...(Читать полностью...)

Анализ баланса предприятия

Анализ баланса предприятия. На что обратить...(Читать полностью...)

Анализ финансового состояния

Проведение финансового анализа предприятия позволяет оценить правильность управления финансовыми ресурсами организации и определяется способность организации погасить свои долги и обязательства. Можно отметить, что финансы имеют абсолютный приоритет. Может быть такая ситуация, что с продажами (услуг, товаров) все очень хорошо (рост в разы), но на продвижение потрачено много денег и на выходе просто нет прибыли….

Удобнее всего для анализа брать итоги работы за год и сравнивать с предыдущим годом.

Финансовый анализ в базовом варианте состоит из 3-х этапов.

Этап 1

Анализ финансовых результатов

- схема формирования и распределения прибыли

- анализ доходности предприятия по...

Проведение финансового анализа предприятия позволяет оценить правильность управления финансовыми ресурсами организации и определяется способность организации погасить свои долги и обязательства. Можно отметить, что финансы имеют абсолютный приоритет. Может быть такая ситуация, что с продажами (услуг, товаров) все очень хорошо (рост в разы), но на продвижение потрачено много денег и на выходе просто нет прибыли….

Удобнее всего для анализа брать итоги работы за год и сравнивать с предыдущим годом.

Финансовый анализ в базовом варианте состоит из 3-х этапов.

Этап 1

Анализ финансовых результатов

- схема формирования и распределения прибыли

- анализ доходности предприятия по...(Читать полностью...)

Бизнес план

Бизнес-план - это планирование бизнеса до момента начала вложения денег. То есть сначала планируем и считаем - только потом начинаем тратить деньги. Вне зависимости от сложности бизнеса и его сферы, инвесторы хотят получить от бизнес-плана ответы на ряд важных вопросов:

1. Сколько денег может в принципе приносить бизнес (максимальная прибыль в год)

2. Какой размер инвестиций для запуска или покупки бизнеса

3. Период подготовки запуска бизнеса (строительство, оформление документации, прочее)

Комментарий:

Пункт 1 на самом деле состоит из двух важных частей:

- будет ли ЭТО (товары, услуги) продаваться? Тут чистый маркетинг - цены по сравнению с конкурентами, насыщенность рынка,...

Бизнес-план - это планирование бизнеса до момента начала вложения денег. То есть сначала планируем и считаем - только потом начинаем тратить деньги. Вне зависимости от сложности бизнеса и его сферы, инвесторы хотят получить от бизнес-плана ответы на ряд важных вопросов:

1. Сколько денег может в принципе приносить бизнес (максимальная прибыль в год)

2. Какой размер инвестиций для запуска или покупки бизнеса

3. Период подготовки запуска бизнеса (строительство, оформление документации, прочее)

Комментарий:

Пункт 1 на самом деле состоит из двух важных частей:

- будет ли ЭТО (товары, услуги) продаваться? Тут чистый маркетинг - цены по сравнению с конкурентами, насыщенность рынка,...(Читать полностью...)

Бюджетирование

Это достаточно простая вещь, но не всегда понятно, зачем она нужна (тем более, что при всей простоте достаточно большие временные затраты на расчеты). В двух словах – мы планируем бюджет продаж на год по месяцам (т.е. наши оценки, сколько продадим) и бюджеты расходов тоже на год по месяцам (фонд ЗП, маркетинг, расходы на офис и прочее). Традиционно в бюджетировании учитывается только расчет прибыли до налогообложения.

Зачем на это тратить время? Данные варианты расчетов позволяют оценить и продажи и возможные расходы и оценить прибыль. Сравнение фактических цифр по итогам каждого месяца (и потом по итогам года) с расчетными бюджетными цифрами позволяет обеспечить принятие правильных...

Это достаточно простая вещь, но не всегда понятно, зачем она нужна (тем более, что при всей простоте достаточно большие временные затраты на расчеты). В двух словах – мы планируем бюджет продаж на год по месяцам (т.е. наши оценки, сколько продадим) и бюджеты расходов тоже на год по месяцам (фонд ЗП, маркетинг, расходы на офис и прочее). Традиционно в бюджетировании учитывается только расчет прибыли до налогообложения.

Зачем на это тратить время? Данные варианты расчетов позволяют оценить и продажи и возможные расходы и оценить прибыль. Сравнение фактических цифр по итогам каждого месяца (и потом по итогам года) с расчетными бюджетными цифрами позволяет обеспечить принятие правильных...(Читать полностью...)

Инвестиции

Инвестиции. Учет...(Читать полностью...)

Оборачиваемость

Здесь мы рассмотрим оборачиваемость товара, т.е. за сколько времени продаем средний товарный запас на складе. Это соотношение скорости продаж к среднему запасу товара. Оборачиваемость товара считается только там, где есть физически товар. Для услуг понятия оборачиваемости не существует.

С практической точки зрения – очень важный параметр, особенно в ритейле, т.е на рынке b2c.

Многие ритейлеры требуют, что бы оборачиваемость товара была полной за 3 месяца (обычный тестовый период для нового поставщика). Т.е. поставили на полки 100 единиц товара – значит за период 3 месяца должно продаться 100 единиц товара.

С точки зрения ритейлера это означает:

- товар знают конечные покупатели

-...

Здесь мы рассмотрим оборачиваемость товара, т.е. за сколько времени продаем средний товарный запас на складе. Это соотношение скорости продаж к среднему запасу товара. Оборачиваемость товара считается только там, где есть физически товар. Для услуг понятия оборачиваемости не существует.

С практической точки зрения – очень важный параметр, особенно в ритейле, т.е на рынке b2c.

Многие ритейлеры требуют, что бы оборачиваемость товара была полной за 3 месяца (обычный тестовый период для нового поставщика). Т.е. поставили на полки 100 единиц товара – значит за период 3 месяца должно продаться 100 единиц товара.

С точки зрения ритейлера это означает:

- товар знают конечные покупатели

-...(Читать полностью...)

Отчеты P&L и CashFlow

В любом бизнесе необходимо контролировать два основных параметра: 1. Прибыльность бизнеса – P&L или P'n'L (profit and lost = прибыль и убытки, сокращение аналогичное как для rock'n'roll = rock and roll = раскачиваться и крутиться)

2. Движение денежных средств – CashFlow (в варианте РСБУ это называется ДДС = движение денежных средства)

Если бизнес прибыльный, зачем беспокоиться о движении денег.

Прибыль есть и хорошо.

Посмотрим на примере УСНО (для ОСНО ситуация другая - там отгрузки как маржинальная прибыль).

Есть ООО на УСНО, платит 6% от прихода денег. Есть сотрудник с окладом 100 000 (т.е. 87 000 на руки и 13 000 НДФЛ), который приносит компании в месяц...

В любом бизнесе необходимо контролировать два основных параметра: 1. Прибыльность бизнеса – P&L или P'n'L (profit and lost = прибыль и убытки, сокращение аналогичное как для rock'n'roll = rock and roll = раскачиваться и крутиться)

2. Движение денежных средств – CashFlow (в варианте РСБУ это называется ДДС = движение денежных средства)

Если бизнес прибыльный, зачем беспокоиться о движении денег.

Прибыль есть и хорошо.

Посмотрим на примере УСНО (для ОСНО ситуация другая - там отгрузки как маржинальная прибыль).

Есть ООО на УСНО, платит 6% от прихода денег. Есть сотрудник с окладом 100 000 (т.е. 87 000 на руки и 13 000 НДФЛ), который приносит компании в месяц...(Читать полностью...)

Точка безубыточности

Точка безубыточности и почему она очень важна. Точка безубыточности – это пожалуй один из самых главных показателей. Это такое состояние бизнеса, когда расходы равны доходам, т.е. прибыль равна 0.

Это фактически самый первый параметр, который нужно просчитывать при организации бизнеса. Иначе смысла нет заниматься бизнесом, все бегают, куча народа работает – а выхлопа нет…. Более того, годовая прибыль должна быть на уровне выше чем 15% от вложенных денег – иначе проще бизнес продать, деньги вытащить и положить в банк под 10% годовых.

Можно пояснить примером:

Допустим, в месяц расходы Вашей фирмы составляют 100 000 руб., средняя наценка на товар 30% (если фирма занимается торговлей)....

Точка безубыточности и почему она очень важна. Точка безубыточности – это пожалуй один из самых главных показателей. Это такое состояние бизнеса, когда расходы равны доходам, т.е. прибыль равна 0.

Это фактически самый первый параметр, который нужно просчитывать при организации бизнеса. Иначе смысла нет заниматься бизнесом, все бегают, куча народа работает – а выхлопа нет…. Более того, годовая прибыль должна быть на уровне выше чем 15% от вложенных денег – иначе проще бизнес продать, деньги вытащить и положить в банк под 10% годовых.

Можно пояснить примером:

Допустим, в месяц расходы Вашей фирмы составляют 100 000 руб., средняя наценка на товар 30% (если фирма занимается торговлей)....(Читать полностью...)